Autor:

Robert Simon

Data Creației:

20 Iunie 2021

Data Actualizării:

1 Iulie 2024

Conţinut

Uneori, pentru a calcula dobânda câștigată pe un cont de economii, înmulțiți pur și simplu rata dobânzii cu suma principalului. În majoritatea cazurilor, însă, nu este atât de ușor. De exemplu, multe conturi de economii sunt listate cu rate pe termen de un an, dar compuse lunar. În fiecare lună, o parte din dobândă va fi calculată și adăugată la principal, afectând dobânda lunilor următoare. Adăugarea și adăugarea la principalul dvs. în mod continuu se numește compunere și cel mai simplu mod de a calcula câștigurile viitoare este utilizarea unei formule a dobânzii compuse. Citiți mai departe pentru a afla mai multe despre avantajele și dezavantajele acestui calcul al dobânzii.

Pași

Metoda 1 din 3: Calculați dobânda compusă

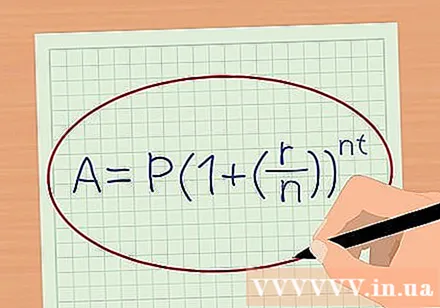

Identificați formula pentru calcularea efectului dobânzii compuse. Acesta este: .

- (P) este principalul, (r) este rata dobânzii pe termen de un an și (n) este de câte ori se compune dobânda în cursul anului. (A) este soldul contului calculat sub efectele dobânzii compuse.

- (t) este perioada în care se acumulează dobânzi. Aceasta ar trebui să corespundă ratei dobânzii utilizate (de exemplu, dacă dobânda urmează să fie calculată anual, atunci (t) ar trebui să fie numărul sau o parte a anului). Dacă este mai puțin de un an, împărțiți numărul total de luni la 12 sau numărul total de zile împărțit la 365.

Determinați variabilele utilizate în formulă. Examinați termenii contului personal de economii sau contactați reprezentantul băncii pentru a introduce valori în ecuație.- Principalul (P) este un depozit inițial sau un ban existent care este utilizat pentru calcularea dobânzii.

- Rata dobânzii (r) trebuie lăsată în zecimal. 3% ar trebui completat în formulă ca 0,03. Pentru a obține acest număr, pur și simplu împărțiți 3 la 100.

- Valoarea (n) este de câte ori dobânda este calculată și inclusă în principal (compusul dobânzii) într-un an. Cele mai frecvente sunt compunerea lunară (n = 12), trimestrială (n = 4) și anuală (n = 1). Cu toate acestea, pot exista și alte opțiuni, în funcție de termenii specifici ai contului dvs. de economii.

Conectați valorile la formulă. După ce ați determinat valoarea fiecărei variabile, completați formula dobânzii compuse pentru a găsi dobânda câștigată într-un anumit interval de timp. De exemplu, pentru P = 20.000.000 VND, r = 0.05 (5%), n = 4 (compus trimestrial) și t = 1 an, avem următoarea ecuație: dong.- Profitul brut zilnic este calculat în același mod, cu excepția faptului că în acest caz variabila (n) este 365 în loc de 4 ca mai sus.

Efectuați calcule. Acum că valorile sunt la locul lor, să rezolvăm ecuația. Începeți prin a scurta mai întâi părțile simple. Aceasta implică împărțirea ratei anuale a dobânzii la numărul de perioade pentru obținerea dobânzii periodice (în acest caz) și găsirea, aici pur și simplu:. De acolo, obținem ecuația: cupru.- Această ecuație poate fi redusă în continuare prin efectuarea calculului cuprins între paranteze :. Acum, primim: cupru.

Rezolvați ecuația. Apoi, calculați puterea luând rezultatul obținut în ultimul pas la puterea celor patru (adică). Noi putem. Ecuația este la fel de simplă ca: cuprul. Înmulțiți aceste două numere împreună pentru a obține: cupru. Aceasta este valoarea contului dvs. de economii după un an cu o dobândă de 5% (compusă trimestrial).

- Rețineți că acest lucru este puțin mai mare decât ceea ce v-ați aștepta să primiți atunci când se cotează rata anuală a dobânzii - dong. Arată importanța înțelegerii modului și momentului când se adună profiturile!

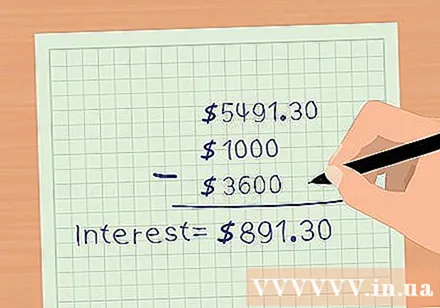

- Dobânda câștigată este diferența dintre A și B. Deci dobânda totală câștigată este dong.

Metoda 2 din 3: Calculați dobânzile cu aport regulat de capital

Să folosim mai întâi formula de economisire cumulativă. De asemenea, puteți calcula dobânda câștigată din contul de capital propriu lunar. Este util dacă suma de bani pe care o economisiți este stabilă și transferată într-un cont de economii în fiecare lună. Ecuația completă este:

- O altă metodă simplă este separarea dobânzii compuse a principalului de dobânda câștigată pe capitalul propriu (sau plată / PMT). Pentru a începe, calculați-vă dobânda principală cu formula de economii acumulate.

- După cum se poate vedea, cu această formulă, puteți calcula dobânda câștigată pe un cont de economii adăugat lunar și dobânda compusă pe zi, lună sau trimestru.

Utilizați al doilea element din formulă pentru a calcula dobânda asupra capitalului propriu. (PMT) reprezintă aportul lunar de capital.

Determinați variabilele. Verificați contractul de economii sau investiții pentru următoarele variabile: principalul "P", rata anuală "r" și numărul de perioade din anul "n". Dacă nu este disponibil, contactați banca dvs. Variabila „t” reprezintă numărul de ani sau părți ale anului utilizate pentru calcularea dobânzii, iar „PMT” este valoarea contribuției / plății în fiecare lună. „A” este valoarea totală a contului câștigat cu un anumit timp și miză.

- Principalul "P" poate reprezenta, de asemenea, valoarea contului la momentul selectat, începând cu calculul dobânzii.

- Rata dobânzii „r” indică dobânda plătită contului în fiecare an. Ar trebui exprimat în formă zecimală în formulă. Adică, rata de 3% ar trebui reprezentată ca 0,03. Pentru a obține această zecimală, pur și simplu împărțiți rata dobânzii la 100 ca procent.

- „n” este pur și simplu numărul de compunere pe an. Aceasta ar fi 365 pentru zilnic, 12 pentru lunar și 4 pentru trimestrial.

- La fel, „t” reprezintă numărul de ani folosiți pentru calcularea dobânzii. Poate fi numărul de ani sau părți ale anului dacă perioada de dobândă este mai mică de un an (de exemplu 0,0833 (1/12) pentru o perioadă de 1 lună).

Conectați valorile la formulă. Cu P = 20.000.000 VND, r = 0.05 (5%), n = 12 (dobândirea lunară compusă), t = 3 ani și PMT = 2.000.000 VND, obținem: VND.

Simplificați ecuația. Începeți cu reducerea, eventual împărțind rata dobânzii la 0,05 la 12. Obținem:. De asemenea, îl puteți scurta adăugând unul la interesul dintre paranteze. Ecuația rezultată va fi: cupru

Exponențierea. Mai întâi, găsiți exponentul :. Noi putem. Apoi, puterea de a reduce ecuația la cupru. Simplificați scăzând 1, obținem cupru.

Continuați să efectuați calculele finale. Înmulțind primul cluster al ecuației, obținem 32.320.000 VND. Calculați grupul rămas împărțind numitorul la numărător :. Apoi, înmulțiți rezultatul cu valoarea capitalului aportat (în acest caz, 2.000.000 VND). Ecuația rezultată este: cupru. Valoarea contului de economii conform acestor termeni va fi VND.

Calculați dobânda totală câștigată. În această ecuație, dobânda câștigată este diferența dintre contul total (A) și suma principalului (P) și produsul dintre numărul contribuțiilor și valoarea contribuției de capital (PMT * n * t). În exemplul de mai sus, rata dobânzii câștigate este egală sau dong. publicitate

Metoda 3 din 3: Folosiți foaia de calcul pentru a calcula dobânda compusă

- Deschideți un nou registru de lucru. Programele Excel sau foaie de calcul similare (cum ar fi Foi de calcul Google) vă ajută să economisiți timp de calcul și chiar să oferiți comenzi rapide pentru funcțiile financiare predefinite pentru a vă ajuta cu dobânda compusă.

- Denumiți variabila. Când folosiți o foaie de calcul, este întotdeauna util să păstrați lucrurile cât mai curate și clare posibil. Începeți prin denumirea coloanei de celule care conține informațiile importante utilizate în calculul dvs. (de exemplu, rata dobânzii, principalul, timpul, n, capitalul propriu).

- Puneți variabilele în foaia de calcul. Acum completați datele contului dvs. în coloana următoare. Ca rezultat, foaia de calcul nu numai că este ușor de văzut și interpretat ulterior, dar permite și schimbarea uneia sau mai multor variabile, astfel încât să poată fi studiate multe opțiuni de economisire diferite.

- Ecuaţie. Următorul pas este să introduceți propria versiune a formulei dobânzii acumulate () sau o versiune mai complexă, luând în considerare capitalul propriu lunar (). Utilizați orice celule goale, începeți cu "=" și utilizați simboluri matematice obișnuite (inclusiv paranteze, dacă este necesar) pentru a tasta ecuația corespunzătoare. În loc să introduceți variabile precum (P) și (n), tastați numele celulelor care stochează datele corespunzătoare sau pur și simplu faceți clic pe acele celule în timp ce compuneți ecuația.

- Folosiți o funcție financiară. Excel oferă, de asemenea, funcții financiare care vă pot ajuta cu calculele. În special, „valoarea viitoare” (FV) poate fi utilizată deoarece calculează valoarea unui cont la un moment dat în viitor cu variabile precum cele cu care sunteți familiarizați. Pentru a utiliza această funcție, mergeți la orice celulă goală și tastați "= FV (". Excel va avea o fereastră de asistent imediat ce deschideți primele paranteze formule funcționale pentru a ajuta la introducerea parametrilor corecți.

- În loc să acumuleze dobânzi, funcția de valoare viitoare este concepută pentru a calcula suma de plătit pentru a echilibra un cont existent atunci când acumulează continuu dobânzi. Prin urmare, funcția va genera automat rezultate negative. Pentru a rezolva această problemă, tastați

- Parametrii de date similari, separați prin virgule, sunt utilizați în funcția FV, dar nu sunt exact identici cu cei pe care i-am folosit mai sus. De exemplu, „rata dobânzii” aici este (rata anuală împărțită la „n”). Acesta va fi calculat automat între parantezele funcției FV.

- Parametrul „nper” aici este o variabilă - se adaugă numărul total de perioade de dobândă și aport total de capital. Cu alte cuvinte, dacă PMT este diferit de zero, funcția FV va presupune că contribuiți cu suma de capital PMT pentru fiecare perioadă specificată de „nper”.

- Rețineți că această ecuație este cea mai obișnuită pentru (astfel de calcule) programarea rambursărilor ipotecare în timp cu plăți recurente. De exemplu, dacă intenționați să aveți o rată lunară timp de 5 ani, „nper” ar fi de 60 (5 ani * 12 luni).

- PMT este suma aportului de capital periodic pe parcursul întregului timp (o parte a aportului de capital peste „n”).

- „” (sau Valoarea actuală) este contul dvs. principal - soldul inițial al contului dvs.

- Ultima variabilă, „” (tip), poate fi lăsată necompletată în această formulă de calcul (funcția se întoarce apoi la 0).

- Funcția FV vă permite să efectuați calcule simple în parantezele unei formule de funcții, cum ar fi o funcție FV completă care va lua probabil forma. Afișează o rată a dobânzii anuală de 5% compusă lunar pe un termen de 12 luni și, în acest timp, contribuiți cu 2.000.000 VND / lună. În același timp, soldul inițial (principalul) este de 100.000.000 VND. Rezultatele arată cât este contul dvs. după 1 an (129 674 000 VND).

Sfat

- În plus, calculul dobânzii compuse poate fi mai complicat cu aportul de capital variabil. În acest moment, trebuie să vă calculați dobânda de capital / de plată separat (cu aceeași formulă introdusă mai sus) și este mai bine să utilizați o foaie de calcul pentru a simplifica calculul.

- De asemenea, puteți utiliza un calculator anual publicat de dobândă publicat pentru a determina dobânda câștigată pe un cont de economii. Căutați pe internet „calculatoare anuale de dobândă publicate” pentru această multitudine de site-uri care oferă servicii gratuite.